为什么美国AIG在2008年差点陷入破产深渊?

AIG,这个全球保险巨头,因次贷危机和自身风险管理的疏漏,险些滑向破产的边缘。

让我们深入剖析其中的原因,以及从这次事件中汲取的教训。

AIG的辉煌与危机

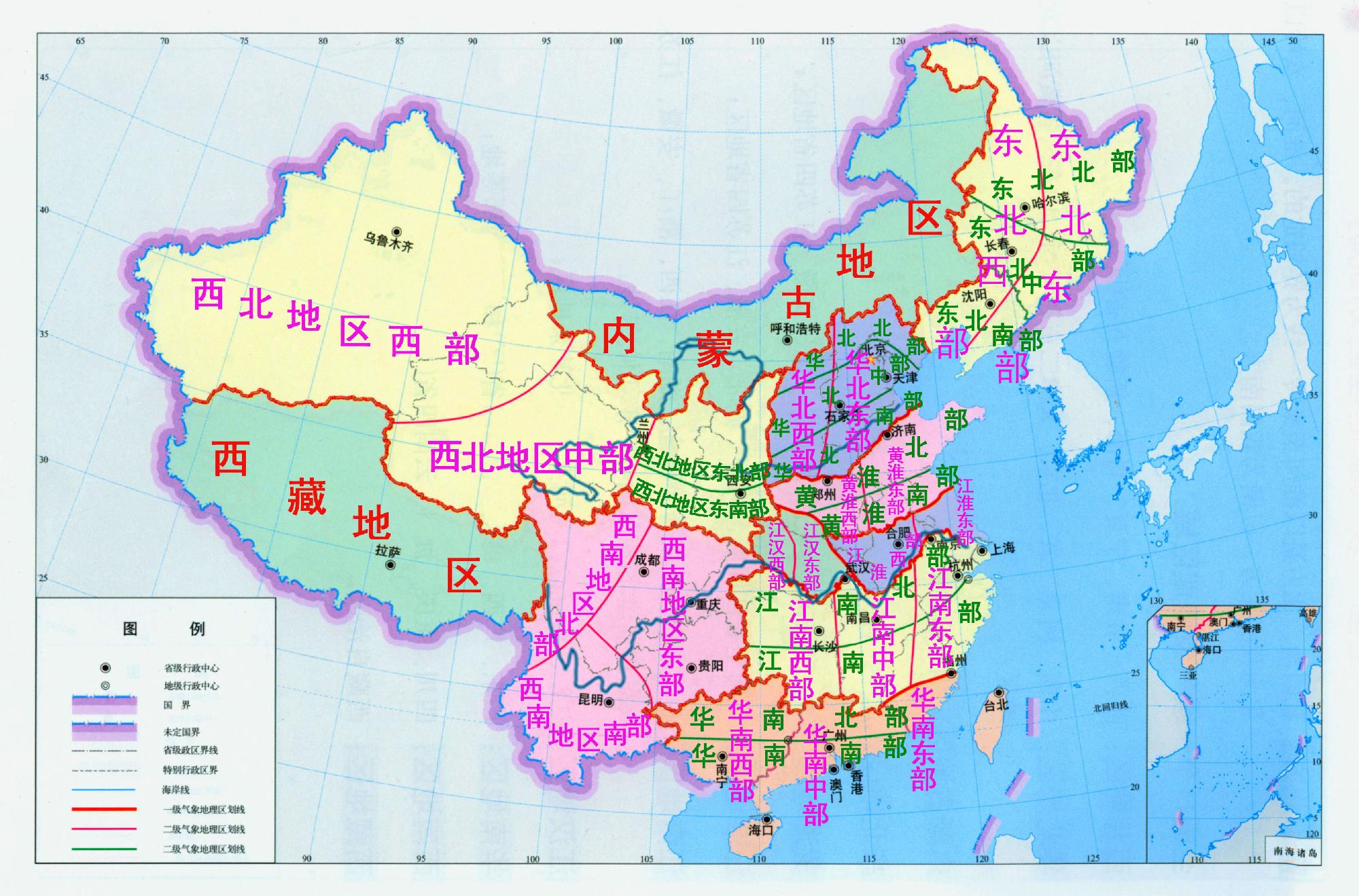

成立于1919年的AIG,起源于中国上海,后来发展成为友邦保险,并迅速扩展至全球,其庞大的规模令人瞩目:年利润930亿美元,股东权益高达8280亿美元,年收入8130亿美元,总资产更是达到了亿美元。

然而,这样的辉煌背后,危机也悄然而至。

次贷危机的冲击

2008年,AIG的困境主要源于次贷危机。

作为金融衍生品交易的中心,AIG通过信用违约互换为债主提供担保,当债务违约时,AIG需承担巨额赔偿。

次贷危机导致的债务违约潮,使AIG在这些互换交易中损失惨重,财务状况雪上加霜。

更糟糕的是,场外交易的特性使得AIG难以控制风险敞口,缺乏有效监管的背景下,AIG未能及时止损,股价和信用评级的下滑进一步加剧了资金链的紧张。

AIG内部的疏忽

除了外部冲击,AIG自身的风险管理也存在重大缺陷。

尽管政府监管不足,但作为保险公司,AIG精算师和风控部门应有更强的风险意识。

然而,它们显然未能妥善应对潜在的危机。

此外,信用违约互换并非传统保险,隐藏的风险使得AIG难以以传统保险业务的标准来管理。

这导致了巨额亏损、股价暴跌和偿付能力下降的恶性循环。

教训与启示

从AIG的故事中,我们学到的是风险管理的重要性。

保险公司作为风险的“接盘侠”,必须警惕风险转移带来的潜在风险,并强化内部监管。

同时,保险公司需要在保持竞争力与保守投资之间找到平衡,避免过度投机导致的财务困境。

中国的金融监管体系也在借鉴欧美经验,对保险公司的偿付能力和投资行为进行严格监管。

AIG的重生案例提醒我们,预防总是优于治疗,企业在经营中必须时刻警惕,做好风险管理。

AIG的破产边缘经历,为全球金融界敲响了警钟。

我国金融体系同样需要在应对类似危机时展现出更强的应对能力和效率。

无论何时,稳健的风险管理是企业生存的基石,而居安思危,才是真正的保险之道。

aia是什么股

AIA是保险股。

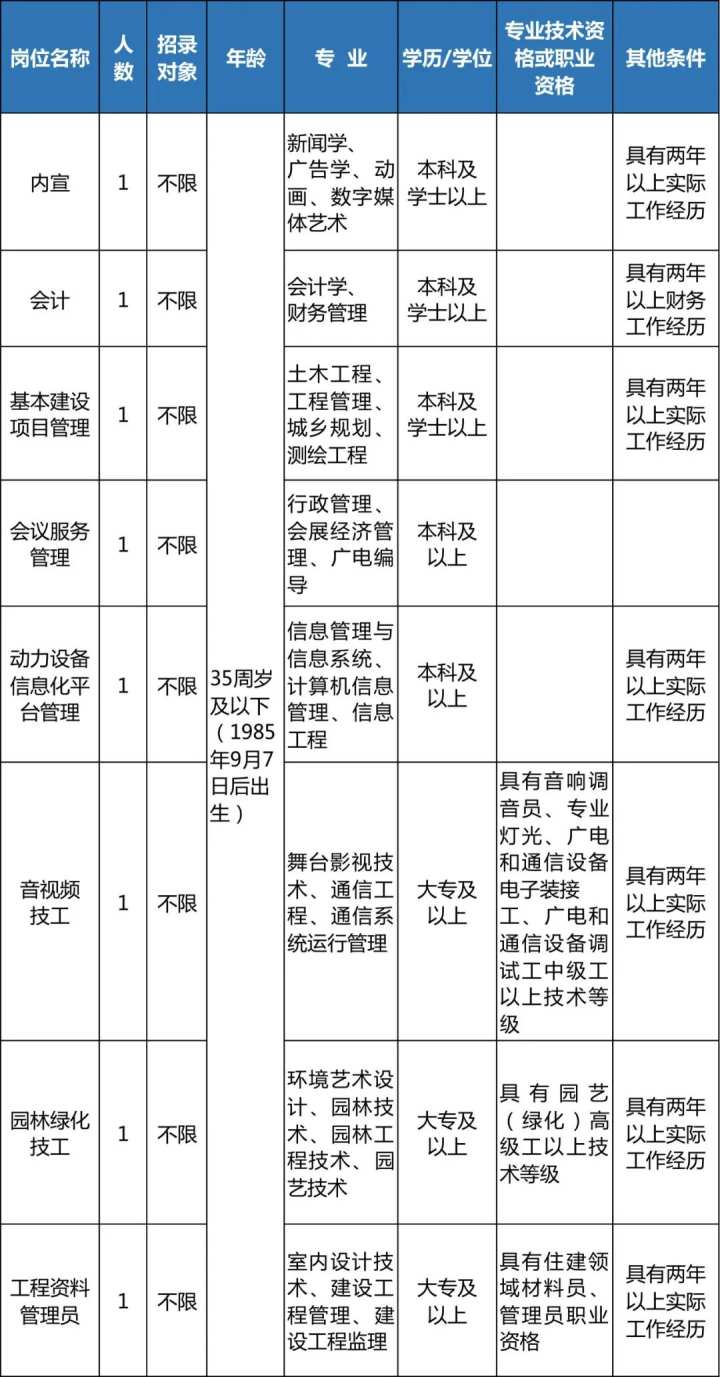

AIA是一家国际知名的保险公司,其股票属于保险股。以下是详细解释:

1. 公司背景:AIA是“美国国际集团”的简称,创立于19世纪末,具有悠久的历史和深厚的全球业务背景。

该公司提供多种保险产品和服务,包括人寿保险、健康保险、财产保险等。

其业务范围遍布全球多个国家和地区。

2. 股票市场表现:作为上市公司,AIA的股票在多个国家和地区的股票交易所上市交易,其股价表现受到国际投资者的关注。

公司的业绩、市场占有率和盈利能力等因素都会影响其股价。

3. 保险业务的重要性:在现代经济中,保险业是一个稳定增长的行业。

随着人们生活水平的提高和风险的增加,保险需求也在不断增加。

AIA作为一家拥有良好声誉和广泛客户基础的保险公司,其业务表现一直受到市场的关注。

总的来说,AIA是一家在保险领域具有重要地位的国际公司。

其股票属于保险股,对于关注保险行业和全球金融市场的投资者来说,了解和研究AIA的股票具有较高的价值。