在2017年所公布的香港富豪榜中,朱李月华以48亿美元的身家成为了香港第一女首富,随后的2018年福布斯全球富豪榜中,朱李月华也成为了亚洲第二女富豪。

但也正是在2018年间,朱李月华就因为其财富的大幅缩水,失去了香港女首富的名号。

回顾此前朱李月华的六十大寿,有多位名人富豪前往韩国济州岛为其庆生,也是在这一庆典上朱李月华和丈夫共度了35周年的结婚纪念日。

据了解这一次的生日,一共花费了朱李月华数亿元,可见其身家庞大,毕竟对于我们普通的工薪阶层来说,花费千元来过生日都有点心疼。

其实朱李月华生长在非常富足的家庭,可以算是“赌业世家”,也正是因为家族的缘故,朱李月华从父亲李惠文的手上获得了不少的资源,要知道李惠文是澳门博彩业的元老级大咖,也是澳门大名鼎鼎的赌王何鸿燊的得力助手。

朱李月华拥有多个外号,外界基本都称之为“朱太”,1958年出生的朱李月华目前已经是六十余水,外号有“融资大亨”、“壳后”、“赌厅公主”等,毫无疑问也是投资界的大姐大。

但造就了如今这样身家的,并不只有其父辈的优势,而是其自身优越的交际手段,在当时男权主导的金融圈中踏出了自己的道路,曾经华资证券中也是“大姐大”。

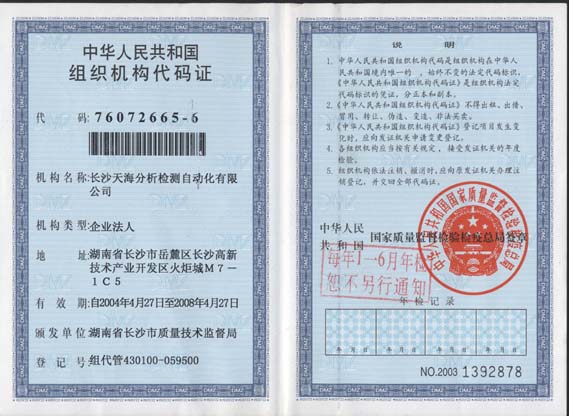

目前的朱李月华不仅仅是金利丰金融行政总裁,还是香港上市公司商会创辨人及永远名誉主席、证券商协会永远名誉会长及副主席、全国政协委员、Sincere Watch (Hong Kong) Limited主席兼执行董事等。

因为拥有这样的家是,朱李月华也是和何超琼、梁安琪这样的香港名媛成为了朋友,就在朱李月华和丈夫创立了金利丰证券之后,金利丰证券也是借壳上市,在一段时间里迅速崛起,成为了香港最著名的华资证券行之一,包括郑裕彤、张松桥、刘銮雄等富豪都给予过朱李月华支持。

而朱李月华之所以能够被称”壳后“,主要还是她非常精通去为低价股公司进行融资,鳝鱼收购香港的壳股出售给内地的一些企业帮助他们借壳上市。

因为业务的顺利发展,朱李月华在商海里逐渐累积了越来越多的财富,说她是富二代,倒不如说是一个善于经营的商人,只不过出发点要更高一点而已。

到了2017年,朱李月华的金利丰股价暴涨,翻了四倍左右,朱李月华的财富也就跟随股价上升,成为了香港的女首富,2018年之前亦是如此,朱李月华还凭借120亿美元的身家继续蝉联香港女首富。

不过到了2018年的中期,朱李月华的财富就已经遭遇了动摇。

一开始是香港证监会点名批评了金利丰,表示金利丰股权高度集中,这是一个问题所在,因为在金利丰的股权分配制度中,就有19名股东一共持有公司17.05%的股权,而朱李月华个人也是持股74.6%,排除这一部分,其他投资者所持有的仅仅是8.347%股权。

这样的结构极易遭遇大股东高度控盘,导致成交量小却还是暴涨暴跌,金利丰的股价也是在意料之中得下跌了3成以上,每股在5港元左右。

在之后的时间里,金利丰先后被FTSE Russell指数、MSCI香港指数剔除,其股价进一步下滑,从5港元又大跳水到了2.5港元。

整体来看,金利丰在短短的半年时间里股价已经暴跌了8成以上,其也导致主力雨夜花的个人财富缩水74%,失去了62亿美元左右,但这还不是朱李月华最难熬的。

到了2018年第三季度,金利丰相关的客户资产也被冻结,主要还是来源于仰智慧和华融之间的隐秘交易。

此前仰智慧所控制的蓝鼎国际在港股市场上借壳上市的时候,金利丰功不可没,包括朱李月华耗资数亿的六十大寿,都是仰智慧在济州岛所持有的度假村举办的,目前金利丰的市值也是滑到了280亿港元左右。

都说港商不易,尤其是依靠金融业务的这些港商们,时刻都面临着市场的动荡,稍有不慎就是以亿计算的损失,更何况是朱李月华这样的女性企业家,目前朱李月华已经年逾六十,按理说是安享人生的一个阶段了,但也有人认为朱李月华十分果敢,从一个千金小姐成为香港女首富,怎么会坐视不管呢?所以金利丰会在她的带领下重回巅峰吗?我们拭目以待。

中国华融发布 2020 年业绩预警预计亏损超 1000 亿元,华融

华融公司,作为中国的资产管理公司(AMC),其命运似乎从诞生之日起就注定与众不同。

作为四大AMC之一,华融由工商银行提供业务及人事支持,承担着清理工商银行历史遗留不良资产的重任。

在成立之初,华融从工商银行收购了4077亿元不良资产,这背后的资金来源为央行再贷款和向工商银行发行的3130亿元债券。

然而,坏账的处理并非易事,即使个别资产能够升值,但仍存在大量无法收回的损失,这使得华融的经营面临巨大挑战。

为了解决这一问题,华融公司采取了扩张金融牌照的策略,涉足类信贷和影子银行业务。

这一策略看似为华融带来了账面利润,但实际上,金融行业利润的本质与规模密切相关。

类信贷业务为华融创造了大量的账面利润,但同时也带来了不可预知的风险。

华融的问题在于,其过度依赖规模扩张和利润覆盖,忽略了金融行业的内在风险和可持续性。

面对巨额亏损,华融宣布进行引战,寻求财务投资者的支持。

然而,增资的成本成为关键问题。

若按净资产增资,财务投资者可能会选择二级市场购买,因为华融的港股已经破净。

因此,华融可能需要通过巨额拨备降低净资产,以实现合理增资。

未来,华融可能通过重组方式再次剥离海外业务,这可能不会直接反映在表内,而是通过其他方式实现。

回顾华融的历程,我们可以看到一次又一次的轮回。

从清理不良资产到扩张金融业务,再到面对巨额亏损的挑战,华融的历程充满了挑战与机遇。

未来,华融的走向将取决于其如何应对挑战,实现可持续发展。