中国华融资产管理公司,作为四大资产管理公司之一,在2020年度预计出现亏损1029.03亿元,这一巨额亏损让市场震惊不已。

华融一年的亏损金额相当于其市值的2倍,超过了整个中国股市市值千亿的上市公司数量。

而回顾其2019年度的净利润,仅为14.24亿元,华融一年间亏损了相当于72年的利润。

中国华融,作为资产管理行业的老大,其历史可以追溯至1999年11月1日,中国华融资产管理公司成立,其使命是清理中国工商银行的呆坏账和不良资产。

在完成政策性不良资产的处置后,华融开始商业化转型,于2014年进行股份制改革,引入战略投资者,2015年在香港上市,成为拥有银行、证券、租赁、信托、期货、消费金融等金融牌照的大型金控集团。

然而,华融在2018年遭遇了重大危机,其掌门人赖小民被捕,华融内部管理不善和高风险投资开始显现。

在赖小民任上,华融激进扩张,虽然规模迅速扩大,但信贷类、海外投资等高风险项目的占比过大,给华融带来了巨大风险。

中央纪委国家监委指出,赖小民在执掌华融期间,“盲目扩张、无序经营导致公司严重偏离主责主业”。

在赖小民被查后,华融开始收缩非主业、无优势业务,处置不良资产,业绩下滑严重。

对于2020年亏损1029亿,华融解释称主要是原董事长赖小民任职期间激进经营、无序扩张造成的风险资产清理和处理。

新冠疫情造成的市场冲击,使得部分客户履约能力下降,部分资产质量裂变。

华融计提了华融华侨资产管理股份有限公司的信用减值损失和公允价值变动损失,对部分资产质量下降的项目计提了信用减值损失,对部分附属公司的风险资产计提了信用减值损失和公允价值变动损失。

然而,华融的亏损并没有详细说明具体投资项目的失误和损失规模。

华融上万亿资产的庞大规模,在金融行业的几乎所有业务中涉足,但旗下公司却少有挤进行业前列。

华融在证券、期货、信托、银行等业务上的建树不足,经营风险巨大,风险控制稍有不慎,就会带来极大损失。

2020年华融的亏损,正是其盲目追求规模扩张、缺乏竞争力业务的结果。

虽然1029亿的亏损看起来惊人,但这仅是会计操作上的计提资产损失,并不意味着华融实际赔了这么多钱。

通过资产处理或投资企业股价上涨,这些原本巨亏的资产可能会转为盈利。

因此,1029亿虽然吓人,但本质上只是一次财务洗澡。

作为一家资产上万亿的金融央企,华融不会因为巨额亏损而破产。

在大幅亏损后,华融已经与中国中信集团有限公司、中保投资有限责任公司、中国人寿资产管理有限公司、中国信达资产管理股份有限公司、远洋资本控股有限公司签署了投资框架协议。

这五家大型央企的注资将帮助华融完成资产重组,并恢复正常运营。

中国华融资产管理公司怎么样?

简介:(一)公司组建背景中国华融资产管理公司经国务院批准,于1999年10月19日在北京成立。

公司性质:具有独立法人资格的国有独资金融企业公司资本金:100亿元人民币公司的主要任务:收购、管理和处置金融机构的不良资产公司主要经营目标:最大限度保全资产,提高银行业不良资产回收价值公司监管部门:公司由中国银行业监督管理委员会负责监管,涉及中国银行业监督管理委员会监管范围以外的金融业务,由中国证券监督管理委员会等相关业务主管部门监管,财政部负责财务监管(二)主要业务中国华融资产管理公司的业务范围:收购并经营银行和金融机构的不良资产(含商业化收购)追偿债务对所收购的不良资产形成的资产进行租赁或者以其他形式转让、重组债权转股权,并对企业阶段性持股资产管理范围内公司的上市推荐及债券、股票承销发行金融债券,向金融机构借款向中央银行申请再贷款财务及法律咨询,资产及项目评估接受委托代理处置不良资产对管理范围内的实物资产追加必要的投资中国银行业监督管理委员会、中国证券监督管理委员会批准的其他业务活动(三)资产处置业务运作中国华融资产管理公司于2000年间政策性收购了中国工商银行4077亿元,涉及7.2万户企业的不良资产。

中国华融资产管理公司对已收购的不良贷款,承继债权,行使债权主体的权利。

华融在处置不良贷款过程中,有权依照有关法律法规和金融监管部门确定的经营范围和方式对承接的不良贷款实施重组。

中国华融资产管理公司对收购的不良资产,综合运用出售、置换、资产重组、债转股、证券化等方法对贷款及其抵押物进行处置;对债务人提供管理咨询、收购兼并、分立重组、证券承销等方面的服务,最大限度回收资产,减少损失。

按照财政部统计口径,截至2004年,华融公司累计处置政策性购入不良贷款3036.04亿元,资产处置率达到74.47%,累计回收现金413.35亿元,现金回收率16.82%。

2004年初,国家财政部对金融资产管理公司正式实施处置回收目标考核责任制。

华融公司资产处置目标考核责任制实施第一年开局良好,2004年不良资产处置综合收现达156.4亿元,创历史最好水平。

其中,按照财政部目标考核责任制口径,2004年,华融公司共处置债权资产545.04亿元,回收现金102.74亿元,现金回收率为18.85%。

同时,经营成本进一步降低,公司每回收百元现金费用成本为3.88元,较上年减少2.46元。

在盘活不良资产的同时,为了帮助国有企业减轻债务负担,优化资产负债结构,促进国有企业转换经营机制,建立现代企业制度,实现扭亏脱困,国家推出了实施债权转股权的重大举措。

截至2004年末,华融公司已经组建债转股新公司368个,华融转股金额628.57亿元。

实施债转股后,华融即成为企业股东,根据《中华人民共和国公司法》的有关规定,在持股期间,依法行使和履行股东的权利和义务。

华融持有的股权,可依法向境内外投资者转让,符合上市条件的企业可以上市。

截至2004年底,华融已向债转股新公司派出董事、监事1638人次,派出人员参加债转股新公司的董事会、监事会和股东会会议4000多次,认真履行了出资人的职责。

中国华融资产管理公司成立以来,积极发展与国内社会中介机构、金融同业的合作关系,在资产管理、债转股、资产评估和企业重组等方面进行了密切合作。

华融先后与100余家国际金融机构、战略投资者和中介机构建立了密切联系。

在总结第一次国际招标项目成功经验的基础上,华融成功地举行了第二次大规模对外资产打包处置国际招标。

截至2004年末,第二次国际招标对外处置资产项目全部获得国家有关部门批准,并完成了资产交割。

其中,2个资产包向花旗集团卖断,11个资产包由华融与瑞士银行、摩根大通、雷曼兄弟、高盛、摩根斯坦利成立中外合作资产管理公司合作处置。

这次资产处置是中国迄今为止最大规模的不良资产国际招标,也是亚洲地区最大规模的不良资产交易活动。

此次国际招标是华融公司利用市场化运作机制,通过国内外投资者竞争,从而发现和决定不良资产的价格,加快不良资产处置的又一次积极尝试。

通过这次国际招标批量处置不良资产,加快了华融公司的资产处置进度,提前收回了部分现金,提高了资产处置的效率和效益。

2003年成功实施的资产处置信托项目是华融公司向资产证券化方向迈出的重要一步。

该项目依据资产证券化和信托的基本原理,按市场化运作模式,将未来若干笔资产的处置收入集中整合成便于投资的受益权,调动市场资金参与资产处置,是按照我国现行法律和监管政策框架推出的一项全新的资产处置业务交易方式。

2004年,据权威信用评级公司出具的跟踪评级报告,资产处置信托项下优先级收益权的信用等级跟踪评级结果为AAA级。

目前资产处置信托项目受托处置进展顺利,截至2004年末,已累计收回现金13.07亿元,预计2005年2月20日将提前赎回全部优先级受益权,此后剩余资产收益将全部归华融所有。

(四)开拓投资银行业务为了提升资产质量,挖掘资产的潜在价值,培育公司的核心竞争力,华融全方位开拓以证券承销和企业重组为重点的投资银行业务,相继与一些资产管理范围内的公司签订了股票发行主承销商服务协议,证券承销业务呈现良好发展态势。

2004年,投资银行业务取得了新的进展,作为证监会公布的首批67家保荐机构之一,2004年完成了陕西建设机械股份有限公司首次公开发行4,000万股A股股票发行上市保荐项目。

继2002年8月由华融公司担任主承销商的河北太行水泥股份有限公司首次公开发行5000万股A股股票成功上市,首开金融资产管理公司担任股份公司新股发行上市主承销商的先河之后,2003年9月成功地完成了江西长力汽车弹簧股份有限公司公开发行5000万A股的主承销和上市推荐,目前又有1个主承销项目正在证监会审核,3个项目已完成辅导和制作发行申请文件工作,还有3个项目正在辅导和验收阶段。

公司股票承销业务居同业领先地位。

截至2004年底,华融公司累计与90余户企业签订了共计130余项管理咨询和财务顾问服务协议。

成立五年来,华融公司先后采取多种形式完成了一批上市公司的债务重组工作,为经营陷入困境的上市公司实质性改善运行质量创造了有利条件。

另外,积极稳妥地开展了国债现券交易和国债回购等理财活动。

受托管理和处置原中创公司资产的工作有了新进展,截至2004年末已累计收回现金6.32亿元,其中2004年收现3.32亿元。

2004年8月,华融公司开始全面参与德隆系风险处置工作。

2004年8月26日,华融公司与德隆国际战略投资有限公司、新疆德隆(集团)有限责任公司、新疆屯河(集团)有限责任公司签署了《资产托管协议》后,又相继对金新信托及德恒、恒信、中富三家证券公司等德隆系金融企业实行了停业整顿和托管经营。

截至2004年末,基本稳定了德隆系实业企业的正常生产经营,保持了德恒、恒信、中富三家证券公司经纪业务的正常进行,完成了新疆金新信托投资公司和德恒、恒信、中富三家证券公司的债务登记,启动了个人债权收购工作,完成了三家证券公司重组处置方案的设计和上报,初步实现了托管工作的阶段性目标,展示了统筹运作重大项目的能力和员工队伍良好的专业素质及精神风貌,增长了知识,积累了经验,锻炼了队伍,为公司新业务的开展奠定了基础,拓展了空间。

2004年初,国家明确了金融资产管理公司改革和发展的方向,即建立政策性收购不良资产处置目标责任制,允许资产管理公司开展商业化收购和接受委托代理处置不良资产业务,走市场化、商业化的路子。

2004年4月,财政部关于金融资产管理公司商业化收购业务、委托代理业务、投资业务等三项新业务市场准入政策的出台,是资产管理公司从事商业化业务有了政策依据。

2004年9月,华融公司率先获准开办商业化收购不良资产、接受委托代理处置不良资产、对部分不良资产追加投资等三项业务。

目前,商业化业务正在全面铺开。

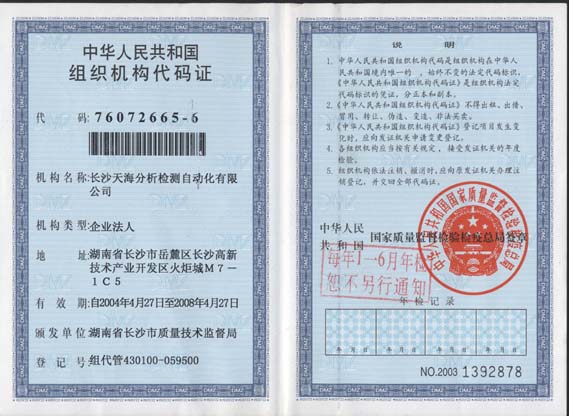

工商注册号50